せとうち応援株式ファンド

愛称:せとうちサポーター

追加型投信/内外/株式

日経新聞掲載名:せとうち応援

- 基準日:2026年02月04日

- 現在の基準価額

- 20,354円

- 前日比

- 85円

- 純資産総額

- 34.40億円

- 最新レポート

- 設定日

- 2022年12月16日

- 信託期間

- 無期限

- 決算日

- 毎年12月15日

休業日の場合は翌営業日

- 基準価額

分配金 / チャート - ファンドの特色

- ファンドのリスク

- お申込みメモ

手続き・手数料 - 販売会社

- レポート

目論見書 - 運用報告書

基準価額 分配金 / チャート

ファンド情報

| 基準日 | 2026-02-04 |

|---|---|

| 基準価額 | 20,354円 |

| 前日比 | +85円 |

| 純資産総額 | 34.40億円 |

基準価額の騰落率 (税引前分配金再投資)

| 1ヶ月 | 3ヶ月 | 6ヶ月 | 1年 | 3年 | 5年 | 10年 | 設定来 |

|---|---|---|---|---|---|---|---|

+5.5% | +9.3% | +25.4% | +35.6% | +100.9% | - | - | +103.5% |

分配金実績 (税引前)

| 設定来累計 | 2025-12-15 | 2024-12-16 | 2023-12-15 |

|---|---|---|---|

0 | 0 | 0 | 0 |

ファンドの特色

ファンドの目的

信託財産の成長を目指して運用を行います。

ファンドの特色

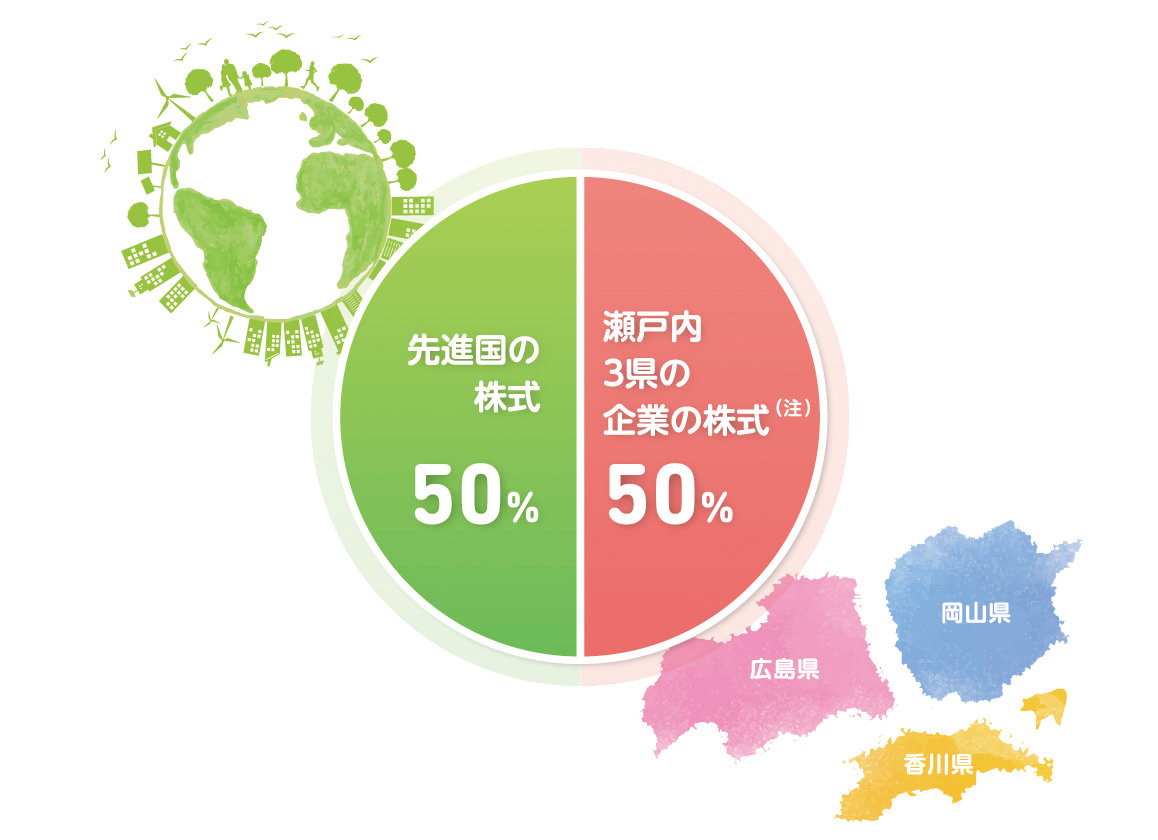

投資対象

瀬戸内3県の企業の株式および先進国の株式へ実質的に投資します。

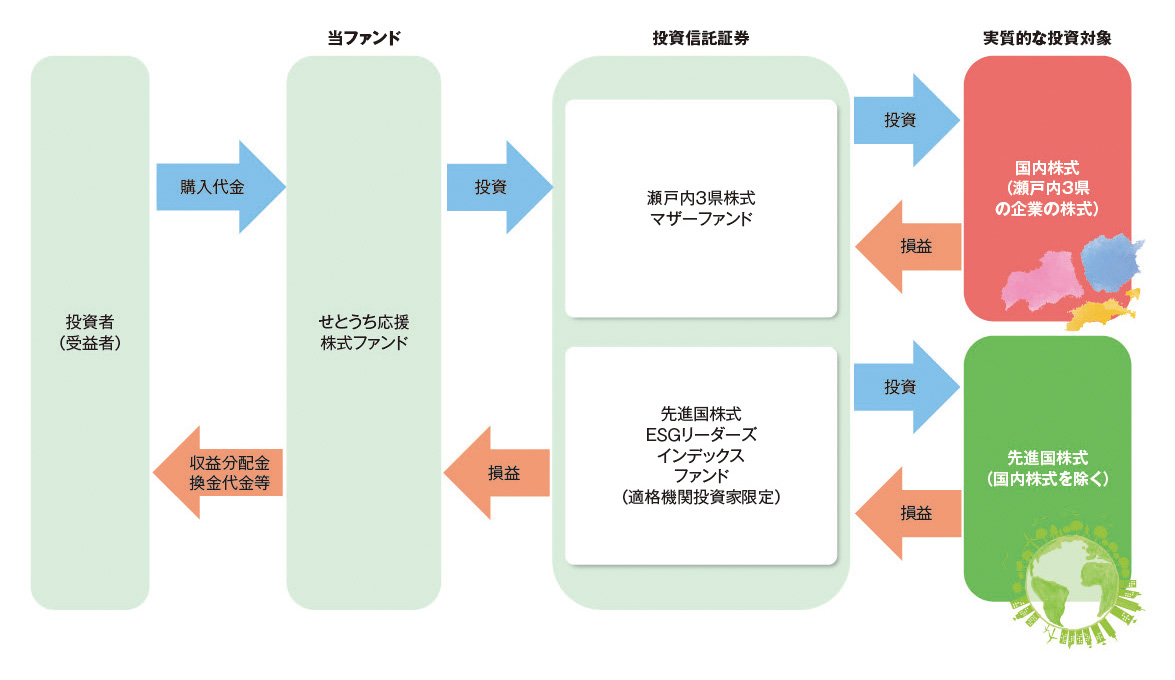

- ※「瀬戸内3県の企業の株式」部分の運用は瀬戸内3県株式マザーファンドを通じて行います。

- ※「先進国の株式」部分の運用は先進国株式ESGリーダーズインデックスファンド(適格機関投資家限定)を通じて行います。

各資産について、以下の組入比率を目途に投資します。

- (注)金融業を除きます。

- ※ 上記はイメージであり、実際の組入比率とは異なります。

各資産の投資方針

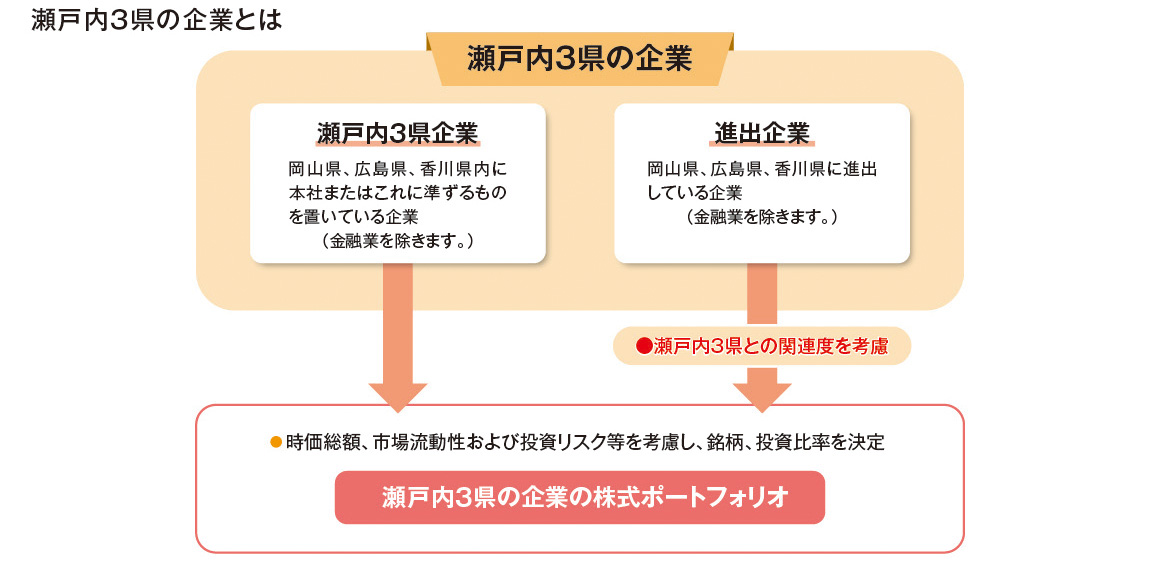

❶ 瀬戸内3県の企業の株式

「瀬戸内3県の企業の株式」部分の運用にあたっては、わが国の金融商品取引所上場株式の中から、瀬戸内3県の企業(金融業を除きます。)に投資します。

- ※「瀬戸内3県の企業の株式」部分の運用は瀬戸内3県株式マザーファンドを通じて行います。

当部分の運用について、くわしくは、後記の「投資対象とする投資信託証券の概要 瀬戸内3県株式マザーファンド」をご参照下さい。

❷ 先進国の株式

「先進国の株式」部分の運用にあたっては、日本を除く先進国の株式に投資します。

- MSCIコクサイESGリーダーズ指数(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

- MSCIコクサイESGリーダーズ指数(配当込み、円換算ベース)をベンチマークとします。

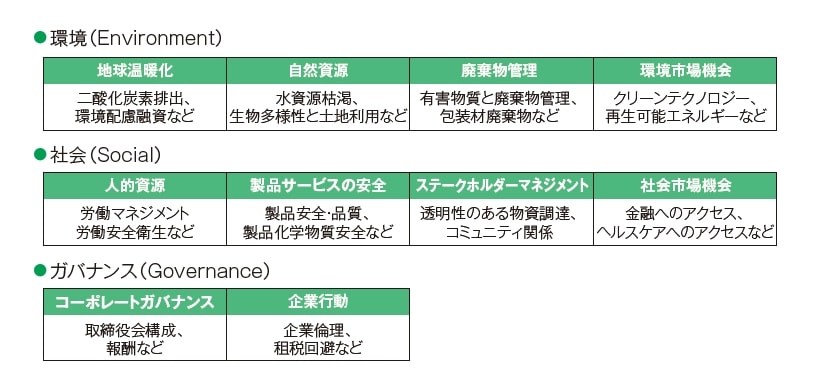

- ESGとは、環境(Environment)、社会(Social)、ガバナンス(Governance)の頭文字をとったものです。

原則として、為替ヘッジを行いません。

- ※「先進国の株式」部分の運用は先進国株式ESGリーダーズインデックスファンド(適格機関投資家限定)を通じて行います。

当部分の運用について、くわしくは、後記の「投資対象とする投資信託証券の概要 先進国株式ESGリーダーズインデックスファンド(適格機関投資家限定)」をご参照下さい。

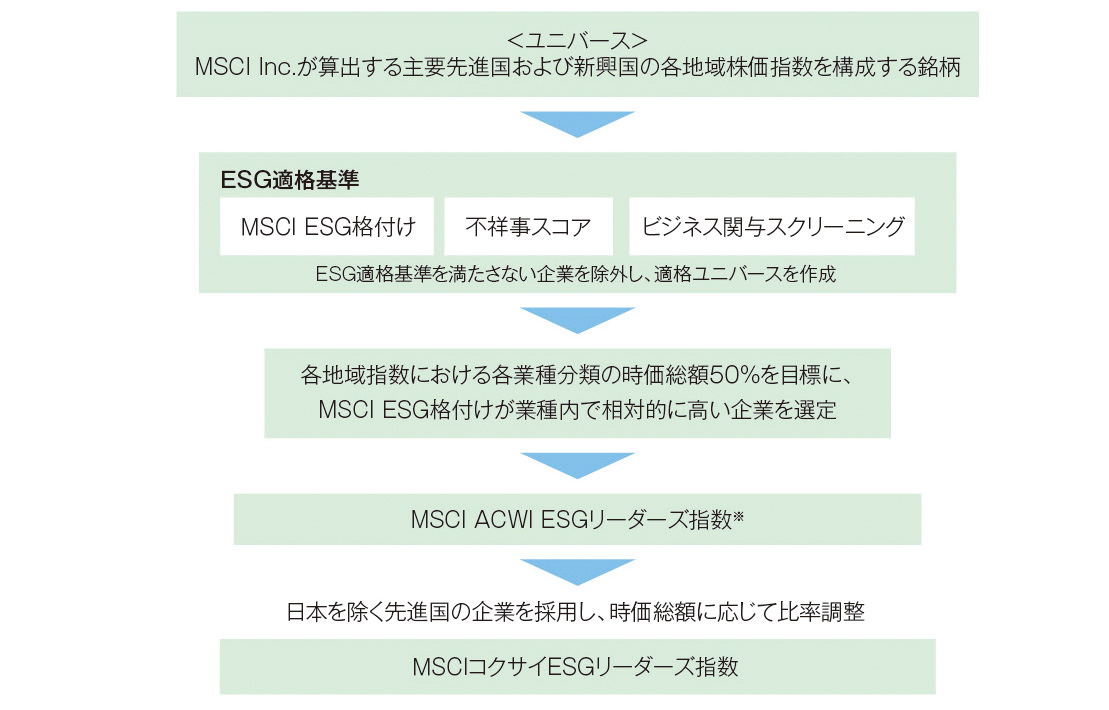

「MSCIコクサイESGリーダーズ指数(配当込み、円換算ベース)」について

MSCIコクサイESGリーダーズ指数(配当込み、円換算ベース)とは、MSCI Inc.が開発したMSCIコクサイESGリーダーズ指数(米ドルベース)をもとに三菱UFJアセットマネジメント株式会社が計算したものです。MSCIコクサイESGリーダーズ指数(米ドルベース)は、MSCI ESGリサーチが提供する企業格付けと調査を利用し、日本を除く先進国の株式から、業種内において相対的にESG(環境、社会、ガバナンス)評価が優れた企業で構成されています。MSCIコクサイESGリーダーズ指数(米ドルベース)に対する著作権およびその他知的財産権はすべてMSCI Inc.に帰属します。

ファンドの仕組み

運用は主に以下の投資信託証券への投資を通じて、瀬戸内3県の企業の株式および先進国の株式へ実質的に

投資するファンド・オブ・ファンズ方式により行います。

主な投資制限

- 株式への直接投資は行いません。

- 投資信託証券への投資割合には、制限を設けません。

- 外貨建資産への直接投資は行いません。

- 同一銘柄の投資信託証券への投資割合には、制限を設けません。

- 投資信託証券を通じて行う場合において、デリバティブ取引(法人税法第61条の5に定めるものをいいます。)は、価格変動、金利変動および為替変動により生じるリスクを減じる目的ならびに投資対象資産を保有した場合と同様の損益を実現する目的以外には利用しません。

収益分配方針

毎年12月15日(休業日の場合は翌営業日)に決算を行い、原則として、以下の方針に基づき収益分配を行います。

- 分配対象額の範囲は、経費等控除後の繰越分を含めた配当等収益および売買益(評価益を含みます。)等の全額とします。

- 収益分配金額は、委託者が分配可能額、基準価額水準、市況動向等を勘案のうえ決定します。ただし、分配対象収益が少額の場合には分配を行わないことがあります。

- 収益の分配に充てなかった留保益については、運用の基本方針に基づいて運用を行います。

- ※将来の分配金の支払いおよびその金額について保証するものではありません。

資金動向、市況動向等によっては、上記の運用ができない場合があります。

追加的記載事項

「MSCIコクサイESGリーダーズ指数」について

MSCIコクサイESGリーダーズ指数の構築プロセス

- 年次レビュー(毎年5月)において適格ユニバースを更新し、各業種分類時価総額の50%を目標に一定の条件に従って銘柄を選定

- 四半期レビュー(毎年2・8・11月)において、ESG適格基準の継続採用条件を満たしていない既存構成銘柄を除外した上で、各業種分類時価総額の45%未満となる場合、一定の条件に従って50%の目標に達するまで銘柄を新規採用

- ※MSCI ACWI ESGリーダーズ指数とは、MSCI Inc.が開発した株価指数で、世界の主要先進国および新興国の大型株・中型株の中から、業種内において、相対的にESG評価が優れた企業で構成されています。

ESG適格基準

| 項目 | 内容 | 新規 採用条件 | 継続 採用条件 |

|---|---|---|---|

| MSCI ESG 格付け |

| BB以上 | BB以上 |

| 不祥事 スコア |

| 3以上 | 1以上 |

| ビジネス 関与スクリーニング |

| ||

MSCI ESG格付けの評価項目

- ※産業により重要とされる項目が異なるため、全ての項目で評価するものではありません。

- ※ESG適格基準やMSCI ESG格付けの評価項目は、今後変更される可能性があります。

- ※MSCI Inc.の資料を基に中銀アセットマネジメントが作成

指数の著作権等について

- 当ファンドは、MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者が、保証、推奨、販売、または宣伝するものではありません。MSCI指数は、MSCI Inc.が独占的に所有しています。

MSCI Inc.およびMSCI指数は、MSCI Inc.およびその関係会社のサービスマークであり、委託会社は特定の⽬的の為にその使⽤を許諾されています。MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、当ファンドの受益者または不特定多数の公衆に対して、ファンド全般的またはこの特定のファンドへの投資に関する当否あるいは⼀般的な株式市場のパフォーマンスをトラックしているMSCI指数の能⼒に関して、明⽰的であると黙⽰的であるとを問わず、⼀切の表明または保証を⾏いません。MSCI Inc.とその関連会社は、特定のトレードマーク、サービスマーク、トレードネームのライセンスの所有者であり、MSCI指数は、当ファンドまたは当ファンドの委託会社あるいは受益者に関わらず、MSCI Inc.により決定、作成、および計算されています。MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、MSCI指数の決定、作成、あるいは計算において、当ファンドの委託会社または受益者の要求を考慮にいれる義務は⼀切ありません。MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、当ファンドの募集等に関する事項の決定について、また、当ファンドを換⾦するための計算式の決定また計算について責任を負うものではなく、参加もしておりません。MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、当ファンドの受益者に対し、当ファンドの管理、マーケティングまたは募集に関連するいかなる義務または責任も負いません。 - MSCI Inc.は、⾃らが信頼できると考える情報源からMSCI指数の計算に算⼊される情報またはその計算に使⽤するための情報を⼊⼿ しますが、MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、MSCI指数またはそれに含まれるいかなるデータの独創性、正確性および/または完全性について保証するものではありません。MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、明⽰的にも黙⽰的にも、被許諾者、その顧客または相⼿⽅ 、当ファンドの委託会社、当ファンドの受益者その他の個⼈・法⼈が、契約にもとづき許諾される権利またはその他使⽤のために許諾される権利に関連してMSCI指数またはそれに含まれるデータを使⽤することにより得られる結果について保証を⾏うものではありません。MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、MSCI指数およびそれに含まれるデータの、またはそれに関連する過誤、省略または中断に対してまたはそれらに関して責任を負うことはありません。

MSCI指数およびそれに含まれるデータに関し、MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、明⽰的、黙⽰的な保証を⾏うものでもなく、かつMSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、特定⽬的のための市場性または適切性について、何ら保証を⾏うものではないことを明記します。前記事項を制限することなく、たとえ直接的損害、間接的損害、特別損害、懲罰的損害、拡⼤的損害その他のあらゆる損害(逸失利益を含む。)につき、その可能性について知らせを受けていたとしても、MSCI Inc.、MSCI Inc.の関連会社およびMSCI指数の作成または編集に関与あるいは関係したその他の当事者は、いかなる場合においてもかかる損害について責任を負いません。 - 当ファンドの購⼊者、販売者、または受益者あるいはいかなる個⼈・法⼈は、MSCI Inc.の許諾が必要かどうかの決定をあらかじめMSCIInc.に問い合わせることなく、当ファンドを保証、推奨、売買、または宣伝するためにいかなるMSCI Inc.のトレードネーム、トレードマーク、またはサービスマークを使⽤または⾔及することはできません。いかなる場合においても、いかなる個⼈または法⼈は、事前にMSCI Inc.の書⾯による許諾を得ることなくMSCI Inc.との関係を⼀切主張することはできません。

投資対象とする投資信託証券の概要

瀬戸内3県株式マザーファンド

| 基本方針 | この投資信託は、信託財産の中長期的な成長を目指して運用を行います。 |

|---|---|

| 主な投資態度 |

|

| 運用管理費用 (信託報酬) | ありません

|

| 信託財産留保額 | ありません |

| 委託会社 | 中銀アセットマネジメント株式会社 |

| 受託会社 | 三菱UFJ信託銀行株式会社 (再信託受託会社:日本マスタートラスト信託銀行株式会社) |

先進国株式ESGリーダーズインデックスファンド(適格機関投資家限定)

| 基本方針 | この投資信託は、MSCIコクサイESGリーダーズ指数(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。 |

|---|---|

| 投資態度 |

|

| マザーファンドの 投資態度 |

|

| 運用管理費用 (信託報酬) | 純資産総額の年0.242%(年0.22%(税抜))

|

| 信託財産留保額 | 解約請求受付日の翌営業日の基準価額の0.1% |

| 委託会社 | 三菱UFJアセットマネジメント株式会社 |

| 受託会社 | 三菱UFJ信託銀行株式会社 (再信託受託会社:日本マスタートラスト信託銀行株式会社) |

ファンドのリスク

基準価額の変動要因

当ファンドは、実質的に国内外の株式等値動きのある有価証券等に投資しますので、組入れた有価証券等の価格の下落等の影響により、基準価額が下落し、損失を被り、投資元本を割り込むことがあります。したがって、投資者のみなさまの投資元本は保証されているものではありません。投資信託は預貯金と異なります。投資信託財産に生じた利益および損失は、すべて投資者のみなさまに帰属します。

主な変動要因

| 株価変動リスク | 株式の価格は、国内および国際的な政治・経済情勢、発行企業の業績、市場の需給関係等の影響を受け変動します。当ファンドが実質的に投資する株式の価格が下落した場合には、その影響を受け、基準価額が下落する要因となります。 |

|---|---|

| 為替変動リスク | 外貨建資産については、当該外貨の円に対する為替相場の影響を受け変動します。当ファンドが実質的に保有する外貨建資産について、当該外貨の為替相場が円安方向に進んだ場合には当ファンドの基準価額が上昇する要因となり、円高方向に進んだ場合には下落する要因となります。 |

| 信用リスク (デフォルトリスク) | 有価証券等の価格は、その発行体の倒産、財務状況又は信用状況の悪化、債務不履行等が発生または予想される場合には、その影響を受け変動します。 当ファンドが実質的に保有する有価証券等の発行体にこうした状況が発生または予想される場合には、その影響を受け、基準価額が下落する要因となります。 |

| 流動性リスク | 大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。 これにより、基準価額にマイナスの影響を及ぼす可能性や、換金のお申込みの受付が中止となる可能性、換金代金の支払いが遅延する可能性があります。 |

- ※基準価額の変動要因は、上記に限定されるものではありません。

その他の留意点

当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。当ファンドは、預金や保険契約とは異なり、預金保険機構および保険契約者保護機構の保護対象ではありません。また、販売会社が登録金融機関の場合、証券会社とは異なり、投資者保護基金に加入しておりません。

手続き・手数料

お申込みメモ

| 購入単位 | 販売会社が定める単位とします。 |

|---|---|

| 購入価額 | 購入申込受付日の翌営業日の基準価額とします。 (基準価額は1万口当たりで表示しています。) |

| 購入代金 | お申込みをされた販売会社が定める所定の日時までに購入代金を販売会社に支払うものとします。 |

| 換金単位 | 販売会社が定める単位とします。 |

| 換金価額 | 換金申込受付日の翌営業日の基準価額とします。 |

| 換金代金 | 原則として、換金申込受付日から起算して7営業日目からお支払いいたします。 |

| 申込締切時間 | 原則として、午後3時30分までに販売会社が受付けたものを当日の申込分とします。 なお、販売会社によっては異なる場合がありますので、詳細は販売会社にご確認ください。 |

| 購入の申込期間 | 2025年9月17日~2026年3月13日

|

| 申込不可日 | ニューヨーク証券取引所の休業日、ロンドン証券取引所の休業日は、購入・換金のお申込みができません。 |

| 換金制限 | 信託財産の資金管理を円滑に行うため、大口の換金請求に制限を設ける場合があります。 |

| 購入・換金申込受付の中止および取消し | 金融商品取引所における取引の停止、その他やむを得ない事情があるときは、購入・換金のお申込みの受付を中止すること、およびすでに受付けた購入・換金のお申込みの受付を取消す場合があります。 |

| 信託期間 | 無期限(2022年12月16日設定) |

| 繰上償還 | 次のいずれかに該当する場合には、受託会社と合意の上、信託契約を解消し、当該信託を終了する場合があります。

|

| 決算日 | 毎年12月15日。ただし、決算日が休業日の場合は翌営業日とします。 |

| 収益分配 | 年1回、毎決算日に収益分配方針に基づき、収益分配を行います。 (委託会社の判断により分配を行わない場合もあります。)

|

| 信託金の限度額 | 500億円とします。 |

| 公告 | 委託会社が受益者に対してする公告は、電子公告の方法により行い、次のアドレスに掲載します。 https://www.chugin-am.jp/ なお、電子公告による公告をすることができない事故その他やむを得ない事由が生じた場合の公告は、日本経済新聞に掲載します。 |

| 運用報告書 | 委託会社は、毎計算期間(原則として、毎年12月16日から翌年12月15日までとします。)終了後および償還時に、期中の運用経過等を記載した交付運用報告書を作成し、知れている受益者に、販売会社を通じて交付します。 |

| 課税関係 | 課税上は、株式投資信託として取扱われます。 公募株式投資信託は税法上、一定の要件を満たした場合にNISA(少額投資非課税制度)の適用対象となります。 当ファンドは、NISAの「成長投資枠(特定非課税管理勘定)」の対象ですが、販売会社により取扱いが異なる場合があります。詳しくは、販売会社にお問い合わせください。

|

- ※ 購入、換金の各お申込みの方法ならびに単位、分配金のお取扱い等について、販売会社によっては上記と異なる場合があります。詳しくは販売会社にお問い合わせください。

ファンドの費用・税金

ファンドの費用

投資者が直接的に負担する費用

| 購入時手数料 | 購入価額に3.3%(税抜3.0%)以内で販売会社が独自に定める率を乗じて得た額とします。 詳しくは販売会社にお問い合わせください。 | 商品および投資環境の説明・情報提供、購入に関する事務手続き等の対価 |

|---|---|---|

| 信託財産留保額 | ありません。 | 信託期間の途中で換金する場合に、換金に必要な費用を賄うため換金代金から控除され、信託財産中に留保される額 |

投資者が信託財産で間接的に負担する費用

| 運用管理費用 (信託報酬) | ファンド | 日々の純資産総額に対して、年率1.133%(税抜1.03%)を乗じて得た金額とします。

各支払先への配分(税抜)は次の通りです。

運用管理費用(信託報酬)は日々の基準価額に反映され、毎計算期間の最初の6ヵ月終了日および、毎計算期間末(毎年12月15日(休業日の場合は翌営業日とします。))または信託終了のときファンドから支払われます。 | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 投資対象とする 投資信託証券 | 投資対象ファンドの純資産総額に対して、年率0.121%程度(税抜0.11%程度)とします。 (運用および管理等にかかる費用) | |||||||||||||

| 実質的な負担 | ファンドの純資産総額に対して、年率1.254%程度(税抜1.14%程度)とします。

| |||||||||||||

| その他費用・ 手数料 | その他の費用・手数料として、投資者のみなさまの保有期間中、以下の費用等を信託財産からご負担いただきます。

| |||||||||||||

- ※ 当該費用の合計額、その上限額および計算方法は運用状況および受益者の保有期間等により異なるため、事前に記載することができません。

税金

- 税金は表に記載の時期に適用されます。

- 以下の表は、個人投資者の源泉徴収時の税率であり、課税方法等により異なる場合があります。

| 時期 | 項目 | 税金 |

|---|---|---|

| 分配時 | 所得税および地方税 | 配当所得として課税 普通分配金に対して20.315% |

| 換金(解約)時および償還時 | 所得税および地方税 | 譲渡所得として課税 換金(解約)時および償還時の差益(譲渡益)に対して20.315% |

- ※ 上記は2025年7月末現在のものです。税法が改正された場合等には、税率等が変更される場合があります。

- ※ 少額投資非課税制度「愛称:NISA(ニーサ)」をご利用の場合

- 少額投資非課税制度「NISA(ニーサ)」は、少額上場株式等に関する非課税制度であり、一定の額を上限として、毎年、一定額の範囲で新たに購入した公募株式投資信託等から生じる配当所得および譲渡所得が無期限で非課税となります。

- ご利用になれるのは、販売会社で非課税口座を開設し、税法上の要件を満たした商品を購入するなど、一定の条件に該当する方が対象となります。詳しくは、販売会社にお問い合わせください。

- ※ 法人の場合は上記とは異なります。

- ※ 税金の取扱いの詳細については、税務専門家等にご確認されることをお勧めいたします。

- ※ 外国税額控除の適用となった場合には、分配時の税金が上記と異なる場合があります。

販売会社

販売会社一覧(50音順)

アイザワ証券株式会社

金融商品取引業者 関東財務局長(金商)第3283号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

https://www.aizawa.co.jp/

中銀証券 株式会社

金融商品取引業者 中国財務局長(金商)第6号

加入協会:日本証券業協会、一般社団法人第二種金融商品取引業協会

https://www.chugin-sec.co.jp/

株式会社 中国銀行

登録金融機関 中国財務局長(登金)第2号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会

https://www.chugin.co.jp/

株式会社トマト銀行

登録金融機関 中国財務局長(登金)第11号

加入協会:日本証券業協会

https://www.tomatobank.co.jp/

レポート・目論見書

運用報告書

その他のファンド情報

ディスクレーマー

当資料に関する留意点

- 当資料は、投資者のみなさまに当社ファンドに関する情報および運用状況等をお伝えすることを目的として、中銀アセットマネジメントが作成したものであり、金融商品取引法に基づく開示書類ではありません。また、特定の有価証券等の勧誘を目的とするものではありません。

- 当資料に掲載しているグラフ、データ等は信頼できると考えられる情報等に基づき作成しておりますが、その正確性・完全性等を保証するものではありません。

- 当資料のグラフ・数値等はあくまでも過去の実績であり、将来の投資収益を示唆あるいは保証するものではありません。また、税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。

- 当資料の記載内容は資料作成時点のものであり、将来予告なしに変更する場合があります。

- 当社は当資料に含まれる情報から生じるいかなる責務(直接的、間接的を問わず)を負うものではありません。

投資信託に関する留意点

- 投資信託は、国内外の株式や公社債等の値動きのある有価証券等に投資しますので、組入れた有価証券等の価格の下落等の影響により、基準価額が下落し、損失を被り、投資元本を割り込むことがあります。したがって、投資者のみなさまの投資元本は保証されているものではありません。

- 投資信託は預貯金とは異なります。投資信託財産に生じた利益および損失は、すべて投資者のみなさまに帰属します。

- 投資信託のお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。投資信託は、預金や保険契約とは異なり、預金保険機構および保険契約者保護機構の保護対象ではありません。また、販売会社が登録金融機関の場合、証券会社とは異なり、投資者保護基金の支払いの対象とはなりません。

- 投資信託の分配金は、投資信託説明書(交付目論見書)記載の「収益分配方針」に基づいて委託会社が決定しますが、委託会社の判断により分配を行わない場合もあります。

- 投資信託をご購入の場合は、投資信託説明書(交付目論見書)等の内容を必ずご確認のうえ、ご自身でご判断ください。